Pourquoi le rendement du Trésor à 10 ans est plus important que jamais

Le rendement du Trésor à 10 ans n'est pas seulement un chiffre caché dans un rapport sur le marché obligataire. C'est l'un des indices de référence les plus surveillés de la finance mondiale. En 2025, alors que les pressions inflationnistes persistent et que la Réserve fédérale continue de recalibrer sa politique, le rendement à 10 ans influe sur tout, des taux hypothécaires aux actions, en passant par les taux d'intérêt et les taux de change. évaluations.

Que vous soyez un investisseur individuel, un directeur financier d'entreprise ou un promoteur immobilier, le rendement du Trésor à 10 ans influence votre monde de manière profonde et souvent sous-estimée. Ce guide approfondi vous aidera à le décoder.

Quel est le rendement du Trésor à 10 ans ?

Le rendement du Trésor à 10 ans est le rendement annualisé d'une obligation d'achat. investisseur Il s'agit du taux d'intérêt que l'on obtient en détenant des titres de la dette publique américaine sur une période de dix ans. Considéré comme un taux sans risque, il s'agit d'une référence fondamentale pour tout ce qui concerne le prix des obligations et les taux d'intérêt des prêts. Les mouvements de ce rendement reflètent souvent les attentes :

- Tendances de l'inflation

- Politiques de taux d'intérêt de la Réserve fédérale

- Perspectives de croissance économique

- Flux mondiaux de capitaux

En 2025, le rendement est le reflet vivant de psychologie des marchés sur l'avenir.

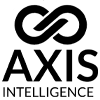

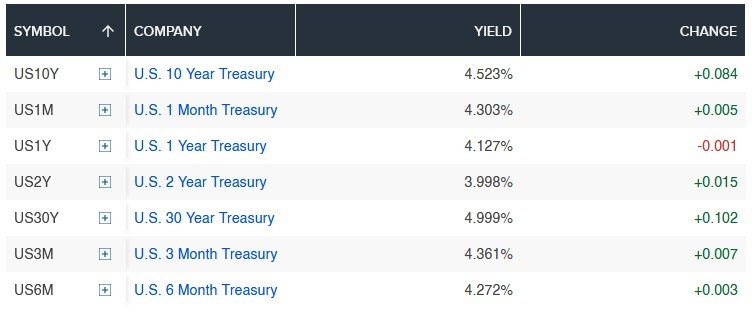

Tendances actuelles (mise à jour mai 2025)

- Rendement actuel: ~4,52% (à partir de mai 2025)

- Fourchette YTD: 3.96% - 4.88%

- Principaux moteurs: Inflation statique, résistance du marché du travail et réduction des anticipations de baisse des taux.

- Signaux de la Fed: Neutralité prudente ; pas encore d'engagement en faveur des réductions.

Par rapport à l'année dernière, le rendement à 10 ans est resté élevé malgré le ralentissement de l'IPC. Cette année, le rendement à 10 ans est resté élevé malgré le ralentissement de l'IPC. suggère le scepticisme des investisseurs quant à la capacité de la Fed à ramener l'inflation à 2% sans relancer la croissance.

Contexte historique : 4.5% est-il haut ou bas ?

Au cours des 40 dernières années, le rendement du Trésor à 10 ans a oscillé entre un taux d'intérêt de 1,5 % et un taux d'intérêt de 1,5 %. plus de 15% en 1981 (ère Volcker) à moins de 0,5% en 2020 (crise COVID).

| Année | Rendement moyen à 10 ans | Taux des fonds fédéraux | Contexte |

|---|---|---|---|

| 2000 | 6.03% | 6.24% | L'apogée des dot-com |

| 2010 | 3.22% | 0.18% | Reprise après la crise financière mondiale |

| 2020 | 0.89% | 0.05% | Verrouillage en cas de pandémie |

| 2023 | 3.91% | 5.00% | Augmentation maximale des taux d'intérêt |

| 2025 | ~4.50% | 4.75% | Phase de normalisation de l'inflation |

Pourquoi le rendement à 10 ans varie-t-il ?

Plusieurs facteurs interconnectés déterminent les variations du rendement à 10 ans :

- Attentes en matière d'inflation - Une inflation plus élevée entraîne des rendements plus élevés, car les investisseurs exigent une meilleure rémunération.

- Politique monétaire - Les signaux haussiers de la Fed poussent les rendements à la hausse ; les signaux baissiers les tirent à la baisse.

- Données économiques - Une forte croissance du PIB et un faible taux de chômage = des rendements plus élevés.

- Offre/demande d'obligations - Une augmentation des émissions ou des ventes à l'étranger peuvent faire grimper les rendements.

- Sentiment de risque - En période de crise, les rendements chutent car les investisseurs se mettent à l'abri.

Impacts sur les marchés et les individus

📉 Bourse

La hausse des rendements pèse généralement sur les valeurs de croissance (en particulier les valeurs technologiques), car les bénéfices futurs sont actualisés à des taux plus élevés. Les actions de valeur peuvent en bénéficier si elles sont liées à l'économie réelle.

🏠 Marché du logement

Les taux hypothécaires sont directement influencés. Un rendement à 10 ans proche de 5% pousse les taux hypothécaires à 30 ans à 7%+, ce qui réduit l'accessibilité et freine les ventes de logements.

💳 Marchés du crédit

Les emprunts des entreprises deviennent plus chers. Les obligations de pacotille élargissent leurs spreads à mesure que l'appétit pour le risque diminue.

💼 Entreprises

Les rendements plus élevés ont une incidence :

- Viabilité du projet d'investissement

- Économie du rachat

- Passifs de pension

Prévisions pour 2025 : Que disent les analystes ?

| Institution | Objectif de rendement pour 2025 | Commentaire |

| Goldman Sachs | 4.70% | Les rendements restent élevés en raison des préoccupations budgétaires et des taux réels élevés |

| Morgan Stanley | 4.25% | Prévoit une désinflation avec un atterrissage en douceur |

| JPMorgan | 4.00% | La Fed prévoit deux baisses de taux à partir du quatrième trimestre |

| BlackRock | 5.00% | Cite l'inflation structurelle et les émissions motivées par le déficit |

Prix du marché (via l'outil FedWatch du CME) ne prévoit pas de réduction des taux avant le troisième trimestre, ce qui maintiendra les rendements au-dessus de 4,3% à court terme.

Comment négocier ou se couvrir contre les mouvements des rendements ?

1. ETF obligataires

- Long : TLT (20+ Year Treasuries), IEF (7-10 Years)

- Short : TBF/TBT (exposition inverse aux bons du Trésor)

2. Obligations à taux variable (FRN)

Attractif si les rendements augmentent ; ajuster le coupon tous les trimestres.

3. Rotation sectorielle des actions

- Tendance baissière des rendements : Privilégier les services publics, les produits de base et les FPI

- Tendance haussière des rendements : Privilégier les banques, les assureurs, l'énergie

4. Matières premières et actifs réels

L'or et le pétrole servent souvent de couverture partielle, notamment en cas de stagflation.

Visualiser les effets d'entraînement du rendement

| Classe d'actifs | Rendement ⬆️ Impact | Rendement ⬇️ Impact |

| Stocks | 📉 La technologie et la croissance sont touchées | 📈 Rallye de secours |

| Obligations | 📉 Baisse des prix | 📈 La durée est plus performante |

| Immobilier | 📉 Ralentissement des ventes | 📈 Allégement de la dette hypothécaire |

| USD | 📈 Renforce | 📉 Affaiblit |

Foire aux questions (FAQ)

Q : Pourquoi la Rendement du Trésor à 10 ans important ?

Il influence les coûts d'emprunt, reflète le sentiment économique et sert de référence pour les rendements sans risque.

Q : Qui fixe le rendement du Trésor à 10 ans ?

Le marché. Il est déterminé par la demande d'enchères et les échanges sur le marché libre.

Q : Que se passe-t-il lorsque le rendement s'inverse avec celui du 2 ans ?

Une courbe de rendement inversée est souvent le signe d'une attente de récession.

Q : Dois-je adapter mes investissements en fonction du rendement à 10 ans ?

Oui, en particulier dans les secteurs des titres à revenu fixe et des actions sensibles aux taux d'intérêt.

Q : À quelle fréquence le rendement change-t-il ?

Quotidiennement, parfois intrajournalier. Il réagit rapidement aux annonces de la Fed et aux données macroéconomiques.